ریسک کوتاهمدت در برابر خطرات بلندمدت

براساس دیدگاه آیندهنگر «گلدمن ساکس»، رشد اقتصاد جهانی در سال ۲۰۱۸ با کاهش چشمگیری سپری شد. بیشترین افت سرعت رشد اقتصاد جهانی به قطار کند شده چین مربوط میشد؛ چراکه دلیل رشد بالای اقتصادی جهان از زمان بحران مالی بین سالهای ۲۰۰۷ تا ۲۰۰۸ میلادی به اژدهای آسیا مربوط بوده است. از طرف دیگر، آلمان و ژاپن در سه ماه سوم سال گذشته وارد سیکل انقباض اقتصادی شدند. بازارهای سهام جهانی نیز در وضعیت آشفتهای قرار دارند. علاوه بر نوسانات شدید در بازارهای جهانی، چشمانداز سرمایهگذاران و مصرفکنندگان نسبت به آینده اقتصاد جهان تضعیف شده است. بازارها برای عبور از آزمون سخت ورود به سیکل کاهشی یا تداوم چرخه افزایشی امید به تغییر روند مصرف و سرمایهگذاری به سمت افزایشی دارند.

چرخه افت رونق اقتصاد جهانی

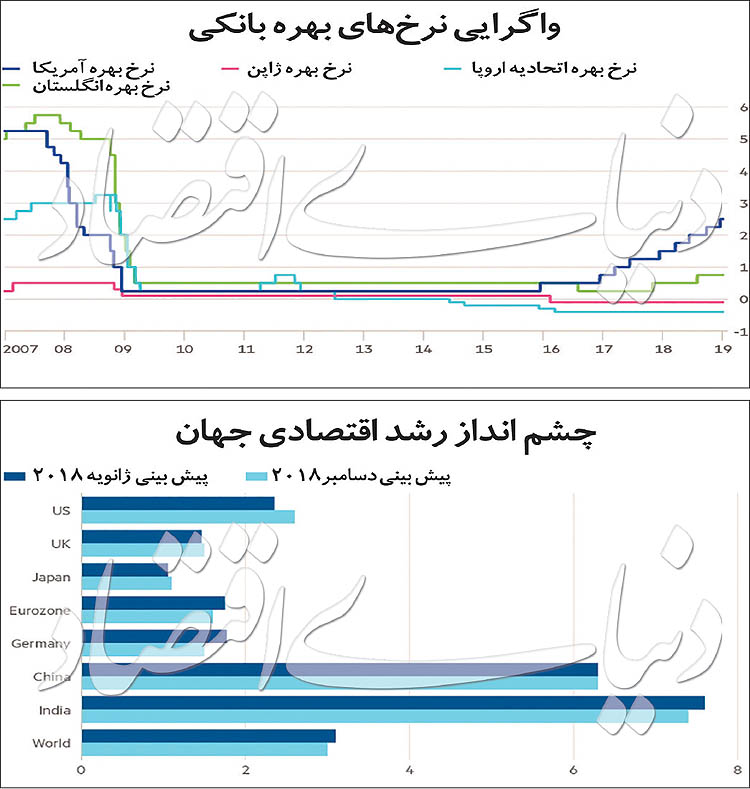

همه این عوامل نشانگر ورود به چرخه افت رونق اقتصادی هستند. با این حال، برخی از پیشبینیهای مرسوم تقریبا نگرانکننده نیستند. دادههای OECD در ماه نوامبر سال گذشته میلادی اعلام کرده بود که «رشد جهانی به بالاترین سطح خود رسیده است» و رشد جهانی تولید ناخالص داخلی را «بهتدریج از ۷/ ۳ درصد سال ۲۰۱۸ به حدود ۵/ ۳ درصد برای سال ۲۰۱۹ و ۲۰۲۰ کاهش داده است. البته در کنار کاهش چشمانداز رشد اقتصادی، افزایش تولید بالقوه جهانی نیز در گزارش قید شده است». به این ترتیب، افت شتاب اقتصادی به فرودی نرم شباهت دارد که چندان ریسکآفرین نخواهد بود. پیشبینیهای مراکز آماری آمریکا در ماه دسامبر سال ۲۰۱۹ برای رشد سالانه تفاوت چندانی با گزارشهای سال گذشته ندارد. چشمانداز رشد ایالاتمتحده حتی اندکی بهبود یافته است.

چشمانداز منفی و ریسکهای کوتاهمدت

افت رشد اقتصادی خفیف بهسختی توانایی مشکلساز واقع شدن را دارد. در اقتصادهای با درآمد بالا که سهپنجم تولید جهانی (براساس قیمتهای روز بازارهای جهانی) را در اختیار گرفتهاند،چرخه رونق به پایان عمر خود نزدیک میشود و ظرفیتهای مازاد بهشدت رویه کاهشی را تجربه میکند. همچنین، انقباض پولی به شیوه منطقی به اجرا گذاشته شده است؛ هرچند مخالفانی با سردمداری دونالد ترامپ بهدنبال افت شتاب انقباضی هستند. نرخ تورم به هدف بانکهای مرکزی نزدیک شده و نرخهای بهره بانکی (اسمی و واقعی) چندان بالا ثبت نشدهاند. اگرچه بازارهای سهام چند نوبت اصلاح را تجربه کردهاند و پیش از این کمتر چنین سطح ارزش بالایی را به ثبت رسانده بودند. به این ترتیب، هیچ چیز گواه بر وقوع رکود جهانی قریب الوقوع و شدید نیست.با این وجود، چرخه کوتاهمدت کمترین چالش اقتصاد جهانی در آینده است. بلکه تغییرات ساختاری که در روند بهرهوری نیروی کار و چرخه بلندمدت بدهیها خلاصه میشود، این تحولات اقتصاد جهانی را شکننده ساخته است.

ریسکهای سیاسی

بهرهوری باید بهعنوان یک عامل مهم تغییر در اقتصاد جهانی، افزایش نابرابری، سقوط اشتغال و تولید، گسترش اقتصاد دیجیتال و پساندازها در دهههای گذشته مورد توجه قرار گیرد. چرخه بدهی بلندمدت که از دهه ۱۹۸۰ تسریع شده بود، راه دیگری برای مدیریت پیامدهای اجتماعی و اقتصادی این تغییرات ساختاری بود. تغییرات ساختاری تحتتاثیر مولفههای سیاسی متنوعی قرار داشته است؛ افزایش گرایشهای ناسیونالیستی و پوپولیستی در سراسر دنیا، به همراه وضعیت مبهم «برگزیت» و سیاستهای دونالد ترامپ، از تنشهای تجاری تا سیاستهای اقتصادی حمایتگرایانه و چرخشهای سیاسی در اروپا به شدت نقش سیاست را در چشمانداز اقتصاد بینالملل بالا برده است.

خطرات بلندمدت

یک ضعف شدید برای برخورد با رکود محتمل، کاهش فضای مانور سیاست پولی برای پاسخ به رکود است؛ اگر فدرال رزرو ایالات متحده مجبور به پاسخ استاندارد به رکود شدید شود، نرخ بهره کوتاهمدت موردنیاز برای این مواجهه نرخ منفی ۵/ ۲ درصدی خواهد بود. بانک مرکزی اروپا و بانک مرکزی ژاپن نیازمند نرخ منفیتری خواهند بود. در بدترین حالت، بانکهای مرکزی مهم دنیا باید الگوی جدیدی برای تداوم استفاده از سیاستهای نامتعارف پولی مانند تسهیل مقداری (QE) را اتخاذ کنند که الگوی موسس این نوع از سیاستگذاری پولی است؛ ژاپن. در حالیکه بانکهای چین در حال ایجاد فرصت بیشتری برای مانور هستند، رونق اعتباری چین با ریسک بلندمدت مواجه است و امکان افت رشد اقتصادی چین نیز به شدت بالا است. چنانچه ریسکهای کوتاهمدت با ریسکهای بلندمدت ترکیب شوند، آنوقت خطرات جدیتری در مسیر اقتصاد جهانی خواهد بود.

وضعیت بازارهای جهانی

در حالی که ارزش سهام در بورس آمریکا کاهش یافته و این احتمال قوت گرفته که فدرال رزرو ممکن است سیاست پولی انقباضی خود را متوقف سازد، قیمت طلا روز جمعه افزایش نسبی داشت و چهارمین هفته افزایشی متوالی را تجربه کرد. براساس این گزارش، قیمت هر اونس طلا در پایان معاملات روز گذشته با ۲۸/ ۰ درصد افزایش به ۱۲۸۸ دلار و ۲۵ سنت رسید. قیمت طلای آمریکا نیز در پایان معاملات روز جمعه ۱۶/ ۰ درصد رشد داشت و به ۱۲۸۷ دلار رسید. با توجه به افت نسبی شاخصها در بازارهای بورس، بخشی از سرمایهها با هدف سرمایهگذاری امن روانه بازار طلا شده است. شاخص بازارهای بورس جهان روز جمعه پس از ۵ جلسه متوالی افزایش شاهد کاهش بود. سخنرانی روز پنجشنبه رئیس فدرال رزرو آمریکا این احساس را ایجاد کرد که فدرال رزرو ممکن است در ماههای آینده افزایش نرخ بهره را که موجب کاهش جذابیت بازار طلا برای سرمایهگذاران میشود متوقف کند. جرومی پاول در سخنرانی خود گفته بود: بانک مرکزی آمریکا ممکن است در مورد سیاست افزایش نرخ بهره اندکی درنگ کند. آمارهای منتشر شده در روز جمعه نشان داد که قیمتهای مصرفکننده در آمریکا برای اولین بار در ۹ ماه اخیر در دسامبر کاهش یافته است. این آمارها میتواند موضع جرومی پاول و برخی سیاستگذاران بانک مرکزی آمریکا مبنیبر احتیاط بیشتر در مورد افزایش بیشتر نرخ بهره را تقویت کند. کاهش نرخ بهره معمولا موجب تقویت قیمت طلا میشود، زیرا پایین آمدن نرخ بهره موجب کم شدن هزینه فرصت سرمایهگذاری در بازار طلا میشود.