بررسی آماری «فرهیختگان» نشان میدهد مطالبات غیرجاری بانکهای کشور از حدود 16 هزار میلیارد تومان در سال 1385 به 159 هزار میلیارد تومان در هفت ماهه سال جاری رسیده که در نوع خود رقم بسیار چشمگیری است. برای مثال در مقام مقایسه، این میزان معوقات بانکی نزدیک به چهار برابر بودجه عمرانی محقق شده سال 96 کشور، 5.3 برابر بودجه سال 98 آموزش و پرورش ایران، 10 برابر بودجه وزارت بهداشت در سال 98، همچنین برابر با مجموع بودجه 13 استان کشور در لایحه بودجه سال 98 شامل استانهای مرکزی، گیلان، مازندران، آذربایجان شرقی و غربی، کرمانشاه، خوزستان، فارس، کرمان، خراسان رضوی، اصفهان، هرمزگان و سیستان و بلوچستان است. همچنین نکته قابل تامل این است که نزدیک به 52 درصد مطالبات معوق بانکی کشور (75 هزار میلیارد تومان) جزء مطالبات مشکوکالوصول است. به عبارتی دیگر از سررسید حدود 52 درصد از مطالبات بانکهای کشور بین 18 ماه تا چندین سال میگذرد و هنوز نقد نشده و شاید هم برای همیشه نقد نشوند.

رشد 131 درصدی مطالبات بانکی در دولت روحانی

بررسی آماری میزان مطالبات غیرجاری بانکهای کشور نشان میدهد طی سالهای 1385 تا هفت ماهه 1397 مطالبات غیرجاری بانکها با رشد 10برابری، از 16 هزار میلیارد تومان در سال 1385 به 159 هزار میلیارد تومان در هفت ماهه سال 97 رسیده است. بر مبنای دادههای آماری بانک مرکزی، مطالبات غیرجاری بانکهای کشور از 16 هزار میلیارد تومان در سال 1385 به 37.5 هزار میلیارد تومان تا سال 1388، به 64.5 هزار میلیارد تومان تا سال 1391، به 80.6 هزار میلیارد تومان تا سال 92، به 98.6 هزار میلیارد تومان تا سال 95، به 144.7 هزار میلیارد تومان تا پایان سال 96 و به 159هزار میلیارد تومان در هفت ماهه سال 97 رسیده است. بر این اساس در پایان دولت احمدینژاد(مرداد سال 92) میزان مطالبات غیرجاری بانکهای کشور به 68.8 هزار میلیارد رسیده بود که این میزان در پنج سال فعالیت دولت روحانی (تا مهر 97) با رشد 131 درصدی یا 2.3 برابر به 159 هزار و 321 میلیارد تومان رسیده است.

11 درصد طلب بانکها را نمیدهند

یکی از شاخصهای بسیار مهم برای سنجش میزان بازگشت تسهیلات بانکی به بانکهای کشور، نسبت مطالبات غیرجاری به تسهیلات است. به عبارتی دیگر درصد مطالبات غیرجاری از کل تسهیلات اعطا شده توسط شبکه بانکی را نشان میدهد از کل تسهیلاتی که بانکها پرداخت کردهاند، چه نسبتی از آنها به شبکه بانکی قابل بازگشت نیست. بررسی دادههای آماری بانک مرکزی نشان میدهد در سال 1385 از مجموع 120هزار میلیارد تومان تسهیلات بانکی، 13.3 درصد آن جزء مطالبات غیرجاری(16هزار میلیارد تومان) بوده است. این روند(نسبت مطالبات غیرجاری به تسهیلات) در سالهای بعد با رشد صعودی تا سال 1386 به 16.1 درصد، تا سال 1388 به 16.4 درصد، تا سال 1390 به 15.6 درصد، تا سال 94 به 10.2 درصد و در سال 96 نیز به 11.5 درصد رسیده است. بر این اساس در سال 1396 از مجموع 1258 هزار و 713میلیارد تومان مانده تسهیلات بانکی، حدود 144 هزار و 752 میلیارد تومان آن(11.5 درصد) مطالبات غیرجاری بانکها بوده است. گرچه آمار رسمی از میزان مطالبات غیرجاری بانکهای کشور در هفت ماهه سال جاری وجود ندارد، با این حال اگر مبنای نسبت مطالبات غیرجاری به تسهیلات را همان 11.5 درصد سال 96 در نظر بگیریم، در هفت ماهه سال 97 نیز از مجموع 1385 هزار و 399 میلیارد تومان مانده تسهیلات بانکی، 159 هزار و 321 میلیارد تومان مطالبات جاری وجود دارد.

75 هزار میلیارد تومان از مطالبات؛ مشکوکالوصول

بر مبنای طبقهبندی بانک مرکزی جمهوری اسلامی ایران مطالبات غیرجاری نظام بانکی کشور به سه دسته طبقهبندی میشوند که شامل مطالبات سررسید گذشته، مطالبات معوق و مطالبات مشکوکالوصول است. براساس این طبقهبندی به مطالباتی که تا 6 ماه از سررسید آنها گذشته باشد، مطالبات سررسید گذشته، به مطالباتی که 6 تا 18 ماه از سررسید آنها گذشته باشد، مطالبات معوق و به مطالباتی که بیش از 18 ماه از سررسید آن گذشته باشد، مطالبات مشکوکالوصول میگویند.

براساس دادههای عملکرد بانکهای کشور در سال 1396، از مجموع 144 هزار و 570 میلیارد تومان مطالبات غیرجاری بانکهای کشور، 75 هزار میلیارد تومان آن مشکوکالوصول، 30.4 هزار میلیارد تومان آن جزء مطالبات غیرجاری معوق و 38 هزار میلیارد تومان آن نیز جزء مطالبات غیرجاری سررسید گذشته است. بر این اساس حجم بالای 52 درصدی مطالبات غیرجاری مشکوکالوصول نشان از وضعیت بسیار نامطلوب نظام بانکی در تسویه مطالبات خود است.

استاندارد جهانی معوقات بانکی چقدر است؟

نسبت مطالبات غیرجاری بانکی به تسهیلات اعطایی در نظام بانکی، میزان ریسک بانکها در اعطای تسهیلات را میسنجد و یکی از معیارهای سنجش سلامت بانک است. لذا هر چه این رقم کاهش یابد، منجر به کارایی هر چه بهتر بانکها در تامین منابع مالی تولید کشور خواهد شد. از این رو، افزایش آن علامت هشداری برای نظام بانکی است و میتواند بر رشد اقتصادی در بلندمدت تاثیر سوء گذاشته و چرخه تولید را مختل کند. این رقم براساس استانداردها و عرف بینالمللی باید بین دو تا پنج درصد تسهیلات اعطایی باشد و معوقات بیش از 5درصد تسهیلات بانکی بهعنوان ریسک پرخطر محسوب میشود.

بررسی دادههای آماری بانک جهانی نشان میدهد در سال 2017 نسبت مطالبات غیرجاری بانکی به تسهیلات اعطایی در نظام بانکی جهان حدود4.1 درصد است. در بین کشورهای جهان، اوکراین با 54درصد بالاترین میزان را دارد. پس از اوکراین، این میزان در یونان 45 درصد است. همچنین این میزان در سطح منطقه یورو حدود 3.4 درصد، در استرالیا حدود 2.4 درصد، در لوکزامبورگ حدود 0.8 (هشت دهم) درصد، در لبنان حدود 5.4 درصد، در ژاپن حدود 1.2 درصد و در بین کشورهای منطقه نیز در ترکیه 2.8 درصد، در عربستان سعودی 1.3 درصد و در هند نیز این میزان حدود 10 درصد است. بر این اساس نسبت 11.5 درصدی مطالبات غیرجاری بانکی به تسهیلات اعطایی در نظام بانکی ایران در سطح جهان و در بین کشورهای منطقه نیز رقم بسیار چشمگیری است.

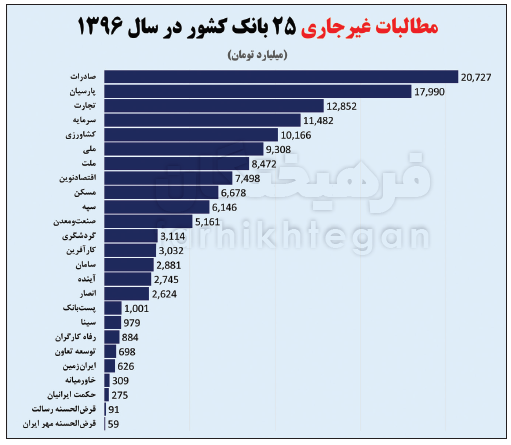

صادرات، پارسیان و تجارت؛ بزرگترین طلبکاران

بررسی دادههای آماری عملکرد بانکهای کشور در سال 1396 نشان میدهد از مجموع 144هزار و 752میلیارد تومان مطالبات غیرجاری بانکهای کشور، حدود 135هزار میلیارد تومان آن مربوط به 25 بانک ذکر شده در این گزارش و هشت هزار و 733 میلیارد تومان آن نیز مربوط به دیگر موسسات مالی و بانکی است. همچنین در بین 25 بانک ذکر شده در این گزارش(به جز بانک توسعه صادرات و... )، بانک صادرات با 20هزار و 727 میلیارد تومان مطالبات غیرجاری در رتبه اول، بانک پارسیان با نزدیک به 18هزار میلیارد تومان مطالبات غیرجاری در رتبه دوم، بانک تجارت با 12هزار و 852 میلیارد تومان مطالبات غیرجاری در رتبه سوم، بانک سرمایه با 11هزار و 482 میلیارد تومان مطالبات غیرجاری در رتبه چهارم، بانک کشاورزی با 10هزار و 166میلیارد تومان مطالبات غیرجاری در رتبه پنجم، بانک ملی با 9هزار و 308 میلیارد تومان مطالبات غیرجاری در رتبه ششم، بانک ملت با هشت هزار و 472میلیارد تومان مطالبات غیرجاری در رتبه هفتم، بانک اقتصادنوین با هفتهزار و 498 میلیارد تومان مطالبات غیرجاری در رتبه هشتم، بانک مسکن با 6 هزار و 678 میلیارد تومان مطالبات غیرجاری در رتبه نهم و بانک سپه با 6 هزار و 146میلیارد تومان مطالبات غیرجاری در رتبه دهم قرار دارند. همچنین سایر بانکها و موسسات مالی نیز به ترتیب در رتبههای 11 تا 25 قرار دارند. قابل ذکر است در رتبههای آخر موسسه قرضالحسنه رسالت با 91میلیارد و قرضالحسنه مهر ایران نیز با 59 میلیارد تومان بهترین عملکرد را در مدیریت منابع مالی و تسهیلات اعطایی خود دارند.

آمار معوقات بانکی واقعی نیست

براساس آنچه گفته شد، نسبت مطالبات غیرجاری به مانده تسهیلات سنجش میزان بازگشت تسهیلات بانکی به بانکهای کشور است که از 13.3 درصد در سال 1385 به 16.4 درصد در سال 1388 رسیده بود که در سالهای با کاهش قابل توجه به 11.5 درصد در سال 96 رسیده است. کارشناسان اقتصادی معتقدند این آمار به دور از واقعیت است، زیرا اقتصاد ایران در سال 1390 رکود تورمی را تجربه کرده است که طی آن بخشهای تولیدی عملا قادر به تسویه بدهی خود نیستند. بر این اساس گفته میشود کاهش نسبت مطالبات غیرجاری بانکها به مانده تسهیلات در سالهای اخیر عمدتا به دلیل اعطای مجوز استمهال و تقسیط وامهای بانکی به بانکها در قالب قانون بودجههای سنواتی است. انگیزه بانکها نیز از استمهال این است که از طرفی با ایجاد دارایی موهومی، داراییهای بانک را افزایش میدهد و از سمت دیگر با عدم ذخیرهگیری برای مطالبات غیرجاری امهال شده، دارایی بانک کاهش نمییابد. بنابراین بانک بهمنظور افزایش دارایی خود دست به این اقدام میزند. اما همین آمار به دور از واقعیت نیز، در نسبت با سرمایه شبکه بانکی بسیار زیاد است. این ادعا(کمگویی میزان مطالبات غیرجاری) زمانی شکل واقعیت به خود میگیرد که براساس اظهارات علی طیبنیا، وزیر سابق اقتصاد و دارایی در فروردین سال 1395 حدود 70درصد تسهیلات نظام بانکی از نوع استمهال است.

بر این اساس از آنجا که بانکهای کشور اعسار جریان نقدی و ترازنامهای خود را پنهان داشتهاند، برخی برآوردها حاکی است حجم مطالبات غیرجاری و همچنین داراییهای موهومی بانکها، رقمی سیار بیشتر از ۲۸درصد خواهد بود. تداوم وضع کنونی و حمایت غیرهوشمندانه بانک مرکزی از بانکها، برای پنهان نگه داشتن اعسار جریان نقدی و ترازنامهای، اگرچه ممکن است حتی به صورت بلندمدت، بانکها و شبکه بانکی را فعال نگه دارد، اما مخاطرات منفی و جانبی حمایت بانک مرکزی در آینده، بر اقتصاد کشور و حتی نظام بانکی بسیار سنگین و پرهزینه خواهد بود.

تحلیل کارشناس

معوقات بانکی شرایط تورمی کشور را حادتر میکند

کامران ندری، اقتصاددان و کارشناس مسائل بانکی در گفتوگو با «فرهیختگان» با اشاره به افزایش مطالبات غیرجاری بانکها بهویژه در سالهای اخیر، این امر را نشانه خوبی در اقتصاد کشور نمیداند و معتقد است که این اتفاق معلول چند علت میتواند باشد؛ نخست ناتوانی بنگاهها در بازپرداخت تسهیلات، دوم سوءاستفاده از شرایط اقتصادی کنونی کشور و سوم عدم تمایل بانکها به بازپرداخت تسهیلات دریافتی.

به گفته وی، نمیتوان دلیل مشخصی برای وضعیت موجود و روند رو به افزایش مطالبات غیرجاری بانکها عنوان کرد، اما آنچه مسلم است همه این موارد میتواند متاثر از شرایط اقتصادی کشور باشد؛ به عبارت دیگر، رکود حاکم بر اقتصاد کشور موجب افزایش میزان مطالبات غیرجاری بانکها در سالهای اخیر شده است.

ندری میافزاید: «افزایش مطالبات غیرجاری، مشکلات متعددی را برای بانکها ایجاد میکند. در واقع به دنبال افزایش مطالبات، بانکها نیز در باز پرداخت بدهیهایشان به مردم با مشکل مواجه میشوند. این اتفاق از یکسو موجب بههم ریختن ترازنامه بانکها میشود و از سوی دیگر ناترازی در نقدینگی(کسری نقدینگی) بانکها را رقم میزند. لذا بدهی بانکها به بانک مرکزی نیز افزایش مییابد و همه این موارد شرایط تورمی کشور را حادتر میکند.»

وی معتقد است موضوع مطالبات غیرجاری بانکها مبحث جدیدی در اقتصاد کشور نیست و بانکها از اواخر دهه80، یا شاید قبلتر با این پدیده مواجه بودهاند. با این وجود ریشه افزایش مطالبات غیرجاری را باید در مسائل ساختاری بانکها جستوجو کرد. به بیان سادهتر، این امکان وجود دارد که بخشی مطالبات بانکها بدهی اشخاص حقیقی یا حقوقیای است که واسطه ارتباط ویژه با مسئولان بانک، ضرورتی برای بازپرداخت تسهیلات خود نمیبینند. مضاف بر اینکه بانکها نیز معمولا با چنین افرادی مدارا و مماشات میکنند. بنابراین ایراد عمده روند افزایش مطالبات بانکی به مدیریت بانکها باز میگردد و البته اصلاح این ساختار نیز فرآیند ساده و آسانی نیست.

مدیریت بانکها را باید از دست مالکان فعلی گرفت

این کارشناس مسائل بانکی، اصلاح ساختار فعلی و جلوگیری از افزایش مطالبات بانکها را یک امر زمانبر میداند و میگوید: «باید مدیریت بانکها را به تدریج از دست مالکان فعلی و مدیران کنونی خارج کرد؛ چراکه آمار نشان میدهد که مدیران کنونی کارنامه موفقی در عملکرد مدیریتی خود نداشتهاند. واگذاری بانکها به دولت، ادغام بانکها، تملک برخی از بانکهای ضعیف توسط بانکها سالمتر و قویتر، تملک بانکها توسط سپردهگذاران عمده و اقداماتی از این قبیل میتواند راهکارهای مناسبی برای اصلاح ساختاری نظام بانکی باشد. در این میان با توجه به اینکه هزینه عمده مشکلات بانکی را دولت پرداخت میکند در نتیجه در شرایط فعلی و با وجود تحریمها و مسائل مالی که دولت با آن دست به گریبان است، امکان اصلاح نظام بانکی برای دولت چندان دیده نمیشود. در واقع دولت توانایی حل مشکل را به صورت یکجا ندارد و باید محافظهکارانه و با احتیاط عمل کند.»