کیش بورس به سرمایهگذاران خرد

- توضیحات

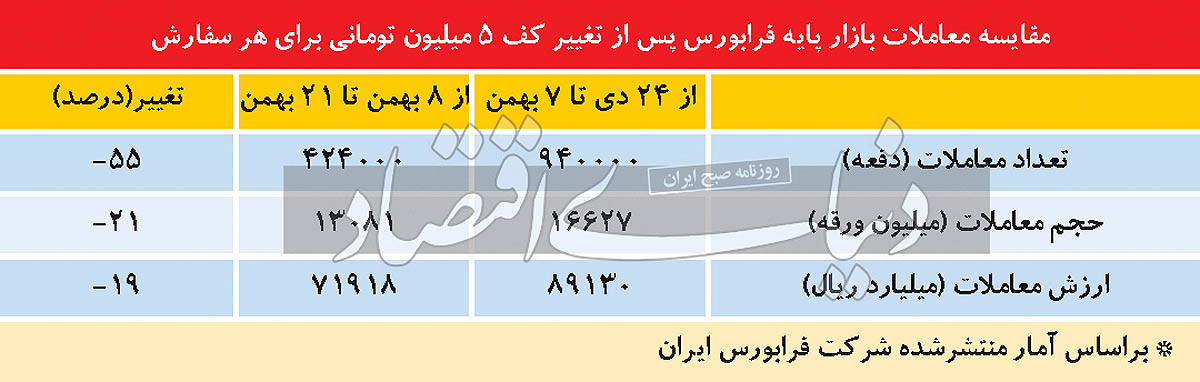

از هشتم بهمنماه سال جاری دستورالعملی در بازار سرمایه کشور پیادهسازی شد که به واسطه آن فرابورس مشمول یک سیاستگذاری دستوری شد. هرچند حمایت از منافع سهامداران با راهبرد جلوگیری از سفتهبازی هدف اصلی آن عنوان شد، اما این روش غیرکارشناسی با رویکرد حذف سرمایهگذاران کمدرآمد، جذابیت سرمایهگذاری را کاهش داد. از دید کارشناسان تغییر نگرش سیاستگذار در بازار پایه با محوریت افزایش حداقل سفارشگذاری از ۵۰۰هزار تومان به ۵میلیون تومان طی این مدت مانع جدیدی برای ورود سرمایهگذاران خرد به این بازار محسوب میشود.

مسعود کریمی در دنیای اقتصاد نوشت: در ادبیات اقتصادی، بازار سرمایه بهعنوان مامنی درنظر گرفته میشود که سرمایهگذاران میتوانند با تزریق منابع مالی هرچند محدود، البته با نگاهی بلندمدت به کسب سود بپردازند. حال شرکت فرابورس ایران با ابلاغ دستورالعملی از هشتم بهمن ماه معادلات سرمایهگذاران فعال در بازار پایه را با تغییرات فاحشی مواجه کردهاست، بنابر مقررات جدید حداقل سفارشگذاری به رقم 5میلیونتومان رسید که تا چندی پیش سفارشها در سطح 500هزار تومان نیز میسر بود. هرچند مواردی نظیر حمایت از منافع سهامداران و مدیریت بازار پایه با راهبرد جلوگیری از سفتهبازی از جمله دلایلی است که از سوی این نهاد مطرح میشود و موضعگیری اخیر فرابورس بر پایه ممانعت از سوداگری در بازار پایه تعریف شدهاست اما نباید فراموش کرد که تعیین حداقل سفارش خرید آنهم در ارقامی بسیار بالا در گام نخست باعث حذف بخشی از معاملهگران کمدرآمد خواهد شد. به هر ترتیب این نوع سیاستگذاری در دنیا بیسابقه بوده و اساسا چنین نگرشی از سوی متولیان داخلی میتواند در ادامه مسیر حرکت جریان نقد را در سطح جامعه به سمت دیگر بازارهای مالی تغییر دهد.

تابلوی ورود ممنوع

هرچند به باور نهاد مذکور اشخاص دارای نقدینگی بالا بعضا اقدام به ورود سفارشهای متعدد در حجمهایی محدود میکردند که عمدتا حکایت از راهبرد سفتهبازی در جریان معاملات بازار داشت اما با این دستورالعمل جدید اصطلاحا خشک وتر بازار سهام با یکدیگر خواهند سوخت، زیرا سرمایهگذاری که با منابع محدود قصد ورود به شرکتی فعال در بازار پایه فرابورس را داشت حال با تابلوی ورود ممنوع از سوی متولیان امر مواجه شدهاست. با توجه به موارد مطرحشده سوالی به ذهن متبادر میشود مبنیبر اینکه آیا اساسا فرابورس از جایگاهی برخوردار بوده که بتواند منافع سرمایهگذاران را تشخیص دهد؟ اینکه ورود به بازار پایه برای اقشار کمدرآمد به دلیل میزان ریسک بالا ممنوع شود و سرمایهگذارانی که عمدتا از منابع مالی بالاتری برخوردارند و بعضا حرفهای هم هستند با فرش قرمز این نهاد بتوانند وارد بازار پایه شوند؟ یعنی اکنون که مدتی از حذف بارگذاری سفارشهای ریز میگذرد دیگر شاهد سفتهبازی در بازار پایه نیستیم؟ حتی اگر پاسخ به این سوال مثبت باشد بازهم نمیتوان برخی از اقشار سرمایهگذار را از فعالیت در یک بازار آزاد حذف کرد. به هر ترتیب سیاستگذاران فرابورس نباید فراموش کنند که فقط حرفهایها، بازار هدف بازار سرمایه نیستند بلکه عامه مردم جامعه (اعم از حرفهای و غیرحرفهای) حق دسترسی به بازارهای مالی را دارند. موضوعی که سالهاست بازارهای بزرگ در دنیا از آن عبور کردهاند.

تشویق یا تنبیه سرمایهگذار

در بخش دیگری فرابورس ایران مدعی است که با این رویکرد؛ در واقع سهامداران تشویق به حرکت و خرید در بازارهای اصلی خواهند شد چراکه ریسک کمتر و سهام با پتانسیل نسبتا بالاتر وجود دارد. حال اینکه عمدتا در بازارهای مالی نمیتوان برای سهامدار مشخص کرد که چه راهبردی را باید برای سرمایه خود پیادهسازی کند یا سیاستگذار ترجیح میدهد که معاملهگران وارد چه بازاری شوند و متعاقبا فعالان بازار نیز مطابق میل نهاد تصمیمگیر رفتار کنند. از طرفی نباید فراموش کرد که سنجش میزان ریسکپذیری سرمایهگذاران از سوی متولیان با نسبت سرمایه میتواند از نگاه برخی از کارشناسان حتی غیراخلاقی هم تلقی شود؛ در واقع اعداد و ارقام نقدینگی نشاندهنده سطح ریسکپذیری سهامداران نیست بلکه اصولا سطح پذیرش ریسک در جوامع مختلف و بازارهای مالی به نگرش سرمایهگذار، هدف از ورود به بازار و در نهایت میزان سرمایه، آنهم فقط از نگاه سرمایهگذار و نه سیاستگذار بستگی دارد.

سرنوشت راندهشدگان؟

حرکت به سمت شکست پروژهکردن سهام آنهم در بازار پایه با چنین شیوهای طبعا تبعات متعددی را برای فرابورس بههمراه خواهد داشت. با توجه به اینکه بخش قابلتوجهی از فعالان بازار سرمایه از میزان نقدینگی نسبتا کمتری برخوردارند این اقدام میتواند به معاملهگران با قدرت نقدینگی پایین سیگنال خروج از این بازار را بدهد. در شرایطی که در فضای اقتصادی کشور با تورم 50درصد مواجه هستیم حال سرنوشت منابعی که از بازار پایه رانده شدهاند چیست؟ منابعی که توانایی ورود به سایر بازارها نظیر خودرو، مسکن، طلا و ارز را ندارند. از طرفی برخی از اقشار صاحبان نقدینگی نیز معتقدند حضور در بازاری همانند خرید و فروش اسکناس آمریکایی به دلیل اینکه پیامدهای ناگواری را برای کلیت اقتصاد کشور بههمراه خواهد داشت، در نتیجه مناسب نیست.

بیانیه ریسک و عدالت سرمایهگذاری چه شد؟

به هر ترتیب با توجه به اینکه حضور در بازار پایه فرابورس نیازمند انعقاد قراردادی تحتعنوان «بیانه ریسک» است که به موجب آن سرمایهگذار نیز متوجه فعالیت در بازاری با تلاطمهای بالا و ریسکهای متعدد خواهد بود، حال ضرورت ایجاد دستانداز برای این قشر از معاملهگران در چیست. اساسا چه دلیلی باعث میشود که در ادامه این نهاد بهطور مجدد از بیانه ریسک هم صرفنظر کند؟ به اعتقاد برخی از کارشناسان بازار سرمایه اقدام اخیر نهاد مذکور در بورسهای بزرگ دنیا بیسابقه است و راهکار جلوگیری از دستکاری میتواند از طرق مختلف از جمله شناسایی کدهای معاملاتی متخلف و در ادامه مسدودکردن آن صورت پذیرد. در این میان تنها موضوعی که مغفول خواهد ماند بهطور مشخص به عدالت سرمایهگذاری مرتبط میشود، بهنحویکه قشری از معاملهگران حذف میشوند و فضا برای دیگر سرمایهگذاران که اتفاقا از قدرت مانور بالایی هم به لحاظ نقدینگی برخوردارند، باز خواهد شد.

عدمبهرهبرداری صحیح از الگوریتم و بازارگردان

هر چند هستند صاحبنظرانی که معتقدند تشدید فعالیت بازارگردان میتواند تا حدودی مانع از ایجاد التهاب در جریان خرید و فروش سهام شود، اما در عینحال نگاهی به بازارهای اصلی بورس اوراقبهادار تهران و فرابورس ایران نشان میدهد که اغلب بازارگردانها به تعهدات خود عمل نمیکنند، این در حالی است که شرکتهای بازار پایه یا از بازارگردان برخوردار نیستند یا عملا بازارگردانها به وظایف ذاتی خود عمل نمیکنند. از طرفی گفته میشود که سیستم معاملات الگوریتمی در بازار پایه وجود ندارد که در صورت وجود هم بهرهگیری مطلوب از الگوریتمها را شاهد نیستیم. در نگاه ساده بهطور معمول الگوریتمها در بورسهای بزرگ دنیا در راستای تسهیل معاملات مورداستفاده قرار میگیرند. این در حالی است که اساسا از الگوریتم در بازار سهام ایران در اغلب مواقع بهنحوی بهرهبرداری میشود که از سوی برخی از سهامداران ظن دستکاری در معاملات میرود. بهگونهای که بعضا مشاهده میشود که نماد معاملاتی شرکتی که اتفاقا از پتانسیل بنیادی هم برخوردار است اما به دلیل بهرهگیری نا صحیح از الگوریتم به محض اینکه شرکت به سمت مثبتهای بالا حرکت میکند، الگوریتمها فعال شده و در طیف وسیعی بهیکباره سهام عرضه میشود. این مهم؛ در واقع مانع از رشد و سودآوری در نماد نیز خواهد شد.

رهایی از هنگ سامانه معاملات

اساسا اتخاذ سیاستهای اینچنینی به دلیل اینکه قشر جامعی از معاملهگران را شامل میشود باید از طریق مواردی از جمله نظرسنجی از جامعه سرمایهگذار و در ادامه کارشناسان بازار سرمایه صورت پذیرد. این در حالی است که شرکت فرابورس ایران با اتکا بهنظرات عمدتا مثبت تعداد محدودی از صاحبنظران اقدام به پیادهسازی چنین دستورالعملی کردهاست. در این میان برخی از موافقان دستورالعمل نهاد مذکور معتقدند، به دلیل اینکه سامانه معاملاتی در اغلب مواقعی که اتفاقا اُردرهای بالایی وارد میشوند و سیستم معاملاتی دچار تشنج شده و بهعبارتی هنگ میکند، در نتیجه حذف بخش عمده معاملهگران میتواند میزان سفارشها را تا حد چشمگیری کاهش دهد، بنابراین ریسک سامانه معاملاتی نیز در ادامه با کاهش مواجه خواهد شد. این در حالی است که ممانعت از ایجاد اختلال در سامانه باید از طرق مختلف از جمله ارتقای سیستم معاملاتی، بهروزرسانی تجهیزات و حرکت در مسیر سامانههای معاملاتی مرسوم و بهروز دنیا صورت پذیرد و نه با حذف بخشی از معاملهگران. اکنون فعالان بازار سرمایه در انتظار شفافسازی از سوی سیاستگذاران و مدیران فرابورسی هستند تا مشخص شود متولیان با چه فرمولی به رقم 5میلیونتومان رسیدند و اساسا چه استدلالی در پس تغییر رویکرد و رویه فرابورس بودهاست؟ در این میان رویکرد سازمان بورس و اوراقبهادار بهعنوان نهاد ناظر بازار سرمایه در باب دستورالعمل اخیر فرابورس نیز برای جامعه سرمایهگذاران حائزاهمیت خواهد بود.